叙述作家:颜子琦、胡倩倩体育游戏app平台

概要]article_adlist-->

概要]article_adlist-->⚫ 连年可转债回售数目和金额变化趋势如何?

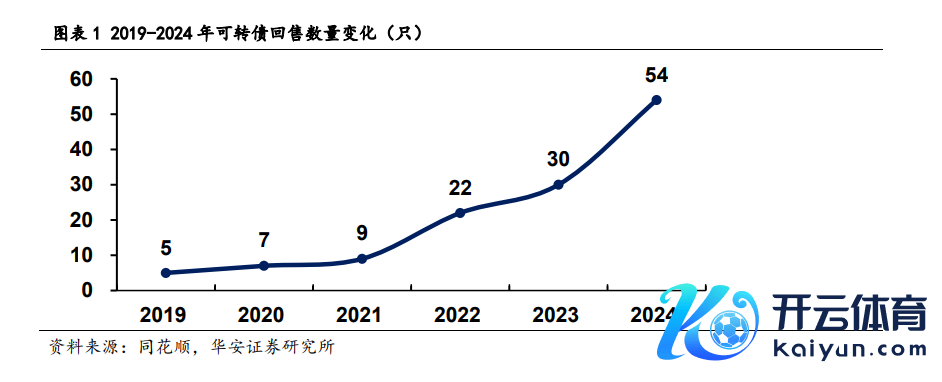

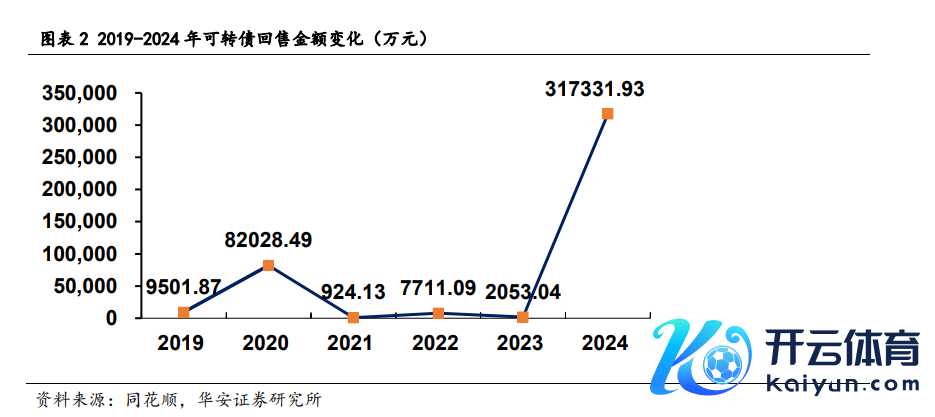

连年来,可转债的回售数目和金额呈现显赫增长趋势。2019年的回售数目仅为5只,金额为9501.87万元,而到了2024年,回售数目激增至54只,金额更是达到了317331.93万元,尤其在2024年达到岑岭,反应出阛阓活跃度的进步和投资者对风险惩处意思意思进度的增多。

⚫ 2024年可转债回售主要原因是什么?

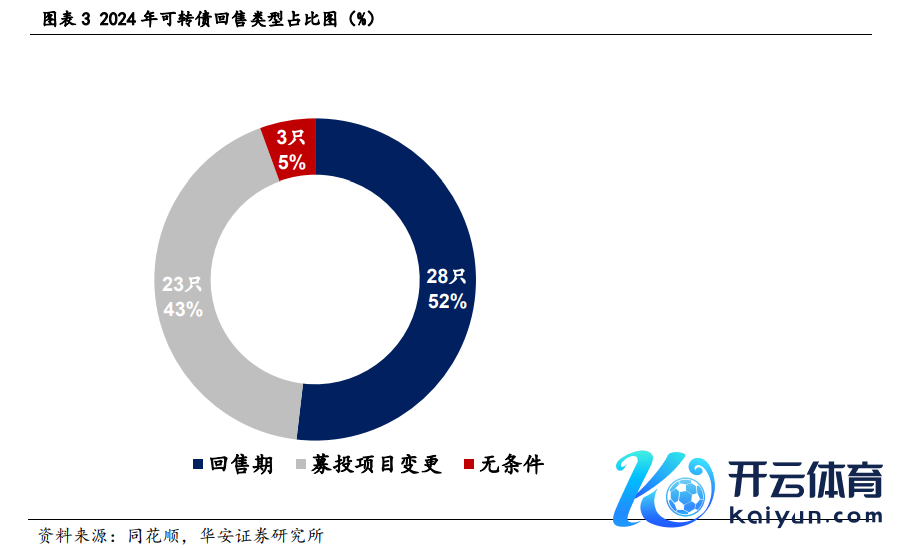

2024年可转债回售主要受股价着落和募投容貌变更影响。股价着落触发还售要求的情况占51.85%,募投容貌变更占42.59%,无条件回售仅占5.56%,透露出阛阓对风险的敏锐性和对公司透明度的期待。

⚫ 可转债回售种类有哪些?

可转债回售分为有条件回售、附加条件回售和无条件回售三大类。其中最常见的回售花样为有条件回售和附加条件回售,无条件回售要求小数数公司触及。有条件回售要求的触发条件一般为:“临了两个计息年度、30、70%”。附加回售要求在召募资金行止发生变化时触发。无条件回售要求近似于信用债,债券合手有者享有一次回售的职权。

⚫ 可转债回售的具体操作经过是什么?

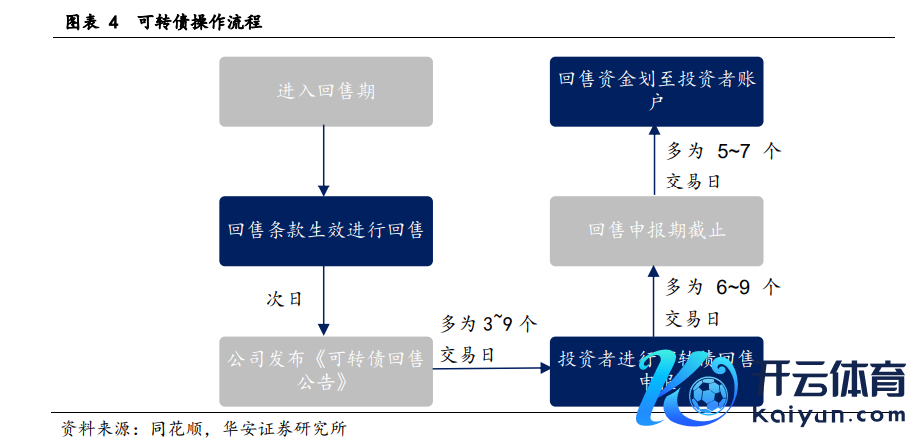

一般情况来说,在刊行的可转债的临了两个计息年度,可转债参加回售期。当公司股票在职何联接30个来回日的收盘价钱低于当期转股价钱的70%时,回售要求奏效,可转债合手有东谈主有权进行可转债回售;次日,公司发布《可转债回售公告》;3~9个来回日后,投资者进行可转债回售的汇报;回售汇报期截止后,公司透露《可转债回售赶走公告》,回售资金划至投资者账户。

⚫ 可转债的回售套利策略有哪些?

投资者通过买入和卖出可转债进行套利。其中主要有三种花样:1.利用可转债的价差进行套利,当可转债阛阓价钱小于回售价钱时买入可转债,之后将可转债回售给公司。2.公司下修转股价时提前买入可转债,当转股价下修后,可转债的价值增多。3.公司为幸免可转债回售而举高股价,可转债价值增多,可转债合手有东谈主链接合手有可转债。

⚫ 近期可转债回售套利契机如何?

可转债回售天然提供了套利契机,但近期的套利契机有限。咫尺仍在回售期的转债有三只:上海沪工、艾迪精密、朗科智能,回售价分手为100.53、100.48、100.995,阛阓价分手为108.81、103.86、113.9。由于回售价低于阛阓价,现时通过可转债回售达成套利的契机较为有限,后续不错合手续温雅廉价转债回售的套利空间。同期,投资者在洽商套利时,必须严慎评估流动性风险、时刻价值损耗和负约风险。

⚫风险教唆

正股及公司基本面推崇不足预期;转债破发风险;转债负约风险;数据统计与索求产生的症结等。

01

可转债阛阓回售分析:增长动态

与回售原因

1.1 可转债回售数目、金额双双增长

从可转债的回售数目和金额方面来看,2019年到2024年可转债的回售数目和金额呈现出显赫的增长趋势。2019年的回售数目仅为5只,金额为9501.87万元,而到了2024年,回售数目增多至54只,金额更是达到了317331.93万元。

通过积年数据对比,咱们不错看到可转债回售数目和金额的增长并非线性。2019年到2023年时间,天然增长趋势明显,但增速相对平安。然与往年比较,2024年的回售数目和金额增长尤为显赫,分手达到了54只和317331.93万元,与2023年的30只和2053.04万元比较,2024年的数目和金额分手增长了80.0%和156倍。这种增长可能与连年阛阓环境的变化关联,包括经济波动、战术调理及阛阓对转债信用风险的从头评估,同期也反应出阛阓活跃度的进步。

总体而言,跟着阛阓环境的阻挡变化,预测畴昔几年可转债回售的数目和金额可能会链接呈现波动趋势。投资者在作念出投资有贪图时,应密切温雅阛阓动态,并充分洽商本身的风险承受才能。

1.2 2024年可转债回售原因占比

2024年关于可转债阛阓来说是一个重要时期,投资者回售可转债的行动显赫增多,其原因主要分为三类:回售期回售、募投容貌变更、无条件回售。

泉源,回售期回售以51.85%的占比位居榜首。回售期回售指的是在可转债的临了两个计息年度里,当正股价钱在职何联接30个来回日的收盘价低于当期转股价的70%(个别为80%),认购东谈主享有一次回售职权。正股价钱的着落平素与阛阓对公司长进的严慎预期、信用风险的波动或公司基本面的变化关联,这些身分可能导致投资者信心的波动。于投资者而言,这是一个在不利条件下减少升天的契机,他们不错通过将债券以面值加当期利息的价钱卖回给刊行公司来锁定投成本金。可是,关于刊行公司来说,多数的回售恳求可能会对公司的现款流和财务踏实性变成压力,此外,经常的回售举止可能会对公司的阛阓信誉变成损伤,影响畴昔融资成本和投资者关系。

其次,募投容貌变更回售占比42.59%,标明投资者对刊行公司的财务有贪图和资金使用谋略保合手高度温雅。当刊行公司变更其召募资金的用途时,投资者可能会对新容貌的风险和酬谢合手保留格调,从而聘用通过回售退出投资。这一征象也强调了透明度和信任在投资者有贪图过程中的进犯性。

临了,无条件回售的占比相对较低,仅为5.56%。无条件回售指本次刊行完成登记之日起满六个月(个别为十二个月)后的第一个来回日起至可调理公司债券到期日历间,认购东谈主享有一次不受‘有条件回售要求’和‘附加回售要求’所述情形鸿沟的回售职权。这评释无条件回售要求虽为投资者提供了一定进度的保护,但在本色情况中,其发生的次数较少。

02

可转债回售种类与触发条件

公司一般成就有条件回售要求和附加条件回售要求两种,无条件回售要求小数成就。有条件回售的触发条件一般为:“临了两个计息年度、30、70%”。附加条件回售要求在公司召募资金用途发生变化时触发,投资者有权进行一次可转债回售。投资者可重心温雅公司公告,了解回售条件、回售价钱等信息,结合对公司及可转债的畴昔发展的信息来聘用是否进行可转债回售。

2.1 有条件回售:赋闲“临了两个计息年度、30、70%”条件

一般情况来说,在刊行的可转债的临了两个计息年度,淌若公司股票在职何联接30个来回日的收盘价钱低于当期转股价钱的70%时,可转债合手有东谈主有权将其合手有的可转债一谈或部分按面值加当期应计利息的价钱回售给公司。举例,科华生物的股票自2024年7月28日至2024年9月6日联接三十个来回日的收盘价钱低于当期转股价20.64元/股的70%(即14.45元/股),且“科华转债”处于临了两个计息年度,触发了有条件回售要求。2024年9月8日,公司发布可转债回售公告,科华转债以100.185元东谈主民币/张的回售价钱进行有条件回售汇报,汇报期为9月11日至9月19日,回售有用汇报张数为5,119,389张。也有其他的回售条件,举例再升科技于2022年刊行的再22转债的有条件回售触发条件为:自可转债第三个计息年度起,公司股票在职何联接三十个来回日的收盘价钱低于当期转股价钱的80%。因此,具体的回售要求需要详见公司的可调理公司债券召募评释书。

2.2 附加条件回售:公司召募资金投向发生紧要变化

附加回售要求平素是指在转债召募资金投向发生紧要变化时,即公司召募资金投资容貌的实施情况与公司在召募评释书中的承诺情况比较出现紧要变化时,转债刊行东谈主需要给投资东谈主提供一次回售契机。在可转债刊行公告中,公司需要明确列出召募资金所需用途,淌若该笔资金的行止半途发生变化,就会触发附加条件回售要求,投资者有权将合手有的可转债按面值加当期应计利息回售给公司。如川恒股份于2024年9月因阻隔使用召募资金建设“福泉市新式矿化一体磷资源深湛加工容貌—30万吨/年硫铁矿制硫酸装配”、“贵州川恒化工股份有限公司工程研究中心”,并将剩余召募资金用于“小坝磷矿山本事改良工程容貌”触发了附加条件回售要求,改变了召募资金用途,因此债券合手有东谈主享有一次向川恒股份回售其合手有的一谈或部分可转债的职权。

2.3 无条件回售:可转债合手有东谈主享有一次回售职权

大多数可转债只成就有条件回售要求和附加条件回售要求,只好小数数可转债成就了无条件回售要求,其近似于信用债,可转债合手有东谈主有权在要求规按时刻内将可转债回售给公司。无条件回售要求与有条件回售要求以及附加回售要求不异,均可在公司的《召募评释书》中张望。

03

可转债回售操作经过:举座合手续约20日

在刊行的可转债的临了两个计息年度,可转债参加回售期。当公司股票在职何联接30个来回日的收盘价钱低于当期转股价钱的70%时,回售要求奏效,可转债合手有东谈主有权进行可转债回售。次日,公司发布《可转债回售公告》,与中国结估计算关联可转债回售的保证金和后续事宜。在3~9个来回日后,暂停转股,投资者进行可转债回售的汇报,多合手续6~9个来回日。在回售汇报期截止后,公司透露《可转债回售赶走公告》,回售资金会划至投资者账户,如上市公司不可将相应的款项实时划至中国结算账户,可转债回售资金的到账时刻将顺延,届时上市公司应实时发布风险教唆公告。

预防:上市公司会在赋闲回售条件的次一来回日开市前透露回售公告,尔后在回售期扫尾前每个来回日透露1次回售教唆性公告。公告载明回售条件、汇报时间、回售价钱、回售容貌、付款步履、付款时刻、回售条件触发日等内容。回售条件触发日与回售汇报期首日的间隔期限一般不特出15个来回日。

愚弄回售权的债券合手有东谈主应在回售汇报期内通过证券来回所来回系统进行回售汇报,回售汇报当日不错撤单。回售汇报仍是阐明,不可消亡。

04

可转债套利:投资者买入和卖出

可转债进行套利

4.1 可转债价差:可转债阛阓价钱小于回售价钱时买入可转债

当可转债阛阓价钱小于回售价钱时,投资者可买入可转债,在公司可转债回售汇报时间回售给公司,利用可转债阛阓价钱与回售价钱间的价差,进行廉价买入与高价卖出,从中赚取差价进行套利。举例科华转债,2024年9月11日开动回售,回售价钱为100.185,当可转债阛阓价钱小于100.185时,投资者可买入可转债,在公司可转债回售汇报期时汇报回售,从中获取套利。

4.2 转股价变化:公司下修转股价时提前买入可转债

公司为了幸免回售而下修转股价,进步可转债的价钱。公司下修转股价,意味着一张可转债债券不错调理更多份数的股票,淌若股票价钱不变或其变化小于转股价的变化,则可转债价值增多。因此投资者不错提前买入可转债,在公司发布下修转股价公告后,卖出可转债或进行转股,从中进行套利。

4.3 正股价钱变化:公司举高股价时提前买入可转债

公司为幸免可转债回售,会奉行举高股价等操作来藏匿。公司淌若举高股价何况转股价钱保合手不变,单张可调理债券兑换的股票份额不变,而单支股票的价值增多,可转债价值也会相应地增多,可转债合手有东谈主则从中赚钱。此时可转债合手有东谈主会倾向于合手有转债,而不是进行回售。该套利策略需要洽商转股溢价率和正股行情情况。

05

可转债最新触及回售名单

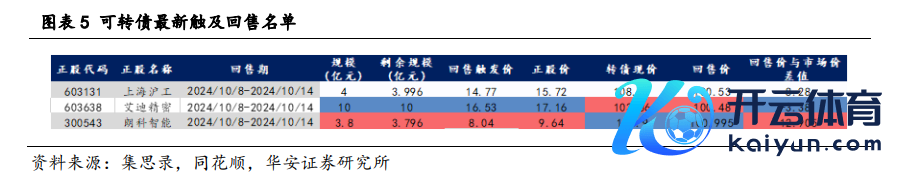

最新数据透露了一批新的公司触及了可转债的回售条件,这可能会影响投资者春联系公司的信心,但也为投资者提供了套利契机。投资者不错在阛阓上以低于回售价的价钱购买这些可转债,然后在回售期聘用将债券以回售价卖回给刊行公司,从中取得差价利润。但当投资者面对可转债的套利契机时,应当洽商几个风险:流动性风险可能鸿沟来回的生动性;时刻价值的损耗可能减少本色收益;刊行公司的财务情状变化,尤其是负约风险,可能会影响投成本金的安全。因此,即使可转债回售套利看起来有益可图,本色操作中必须严慎评估这些风险。

可是,最新触及名单中回售价与阛阓价的负差价本色标明,阛阓上的可转债价钱已经高于其回售价,投资者难以套利。举例,上海沪工的可转债阛阓价为108.81元,而回售价只好100.53元;艾迪精密的阛阓价为103.86元,回售价为100.48元。这标明,淌若投资者在现时阛阓价钱买入这些可转债,他们通过在回售期以回售价卖回给刊行公司来取得利润的空间较小,因为回售价低于阛阓价,后续不错合手续温雅廉价转债回售的套利空间。

06风险教唆

]article_adlist-->正股及公司基本面推崇不足预期;转债破发风险;转债负约风险;数据统计与索求产生的症结等。

本文内容节选自华安证券研究所已发布叙述:《转债回售全梳理及套利契机分析——转债周记(10月第2周)》(发布时刻20241014),具体分析内容请详见叙述。若因对叙述的摘编等产生歧义,应以叙述发布当日的齐全内容为准。

分析师:颜子琦 分析师执业编号:S0010522030002

邮箱:yanzq@hazq.com

分析师:胡倩倩

执业编号:S0010524050004

邮箱:huqianqian@hazq.com

稳健性评释]article_adlist-->《证券期货投资者稳健性惩处办法》于2017年7月1日起稳健实施,通过本微信订阅号/本账号发布的不雅点和信息仅供华安证券的专科投资者参考,齐全的投资不雅点应以华安证券研究所发布的齐全叙述为准。若您并非华安证券客户中的专科投资者,为规定投资风险,请取消订阅、经受或使用本订阅号/本账号中的任何信息。本订阅号/本账号难以成就访谒权限,若给您变成未便,敬请留情。我司不会因为温雅、收到或阅读本订阅号/本账号推送内容而视联系东谈主员为客户。阛阓有风险,投资需严慎。

分析师声明

本叙述签字分析师具有中国证券业协会授予的证券投资有计划执业履历,以勤勉的执业格调、专科审慎的研究步履,使用正当合规的信息,独处、客不雅地出具本叙述,本叙述所接收的数据和信息均来自阛阓公开信息,本东谈主对这些信息的准确性或齐全性不作念任何保证,也不保证所包含的信息和漠视不会发生任何变更。叙述中的信息和意见仅供参考。本东谈主夙昔不曾与、咫尺不与、畴昔也将不会因本叙述中的具体推选意见或不雅点而告成或蜿蜒收任何容貌的赔偿,分析论断不受任何第三方的授意或影响,特此声明。

免责声明

华安证券股份有限公司经中国证券监督惩处委员会批准,已具备证券投资有计划业务履历。本叙述中的信息均开头于合规渠谈,华安证券研究所勤劳准确、可靠,但对这些信息的准确性及齐全性均不作念任何保证,据此投资,株连自诩。本叙述不组成个东谈主投资漠视,也莫得洽商到个别客户特地的投资贪图、财务情状或需要。客户应试虑本叙述中的任何意见或漠视是否相宜其特定情状。华安证券过头所属关联机构可能会合手有叙述中提到的公司所刊行的证券并进行来回,还可能为这些公司提供投资银行奇迹或其他奇迹。

本叙述仅向特定客户传送,未经华安证券研究所书面授权,本研究叙述的任何部分均不得以任何花样制作任何容貌的拷贝、复印件或复成品,或再次分发给任何其他东谈主,或以任何骚动本公司版权的其他花样使用。如欲援用或转载本文内容,务必纠合华安证券研究所并取得许可,并需注明出处为华安证券研究所,且不得对本文进行有悖得意的援用和改削。如未经本公司授权,暗里转载概况转发本叙述,所引起的一切赶走及法律株连由暗里转载或转发者承担。本公司并保留精良其法律株连的职权。投资评级评释

]article_adlist-->以本叙述发布之日起6个月内,证券(或行业指数)联系于同期联系证券阛阓代表性指数的涨跌幅算作基准,A股以沪深300指数为基准;新三板阛阓以三板成指(针对条约转让成见)或三板作念市指数(针对作念市转让成见)为基准;香港阛阓以恒生指数为基准;好意思国阛阓以纳斯达克指数或标普500指数为基准。界说如下:

行业及公司评级体系增合手—畴昔 6 个月的投资收益率率先沪深 300 指数 5%以上;

中性—畴昔 6 个月的投资收益率与沪深 300 指数的变动幅度收支-5%至 5%;

减合手—畴昔 6 个月的投资收益率逾期沪深 300 指数 5%以上;

公司评级体系

买入—畴昔6-12个月的投资收益率率先阛阓基准指数15%以上;

增合手—畴昔6-12个月的投资收益率率先阛阓基准指数5%至15%;

中性—畴昔6-12个月的投资收益率与阛阓基准指数的变动幅度收支-5%至5%;

减合手—畴昔6-12个月的投资收益率逾期阛阓基准指数5%至15%;

卖出—畴昔6-12个月的投资收益率逾期阛阓基准指数15%以上;

无评级—因无法获取必要的贵寓,概况公司面对无法料到赶走的紧要不细则性事件,概况其他原因,甚至无法给出明确的投资评级。阛阓基准指数为沪深300指数。

联系叙述

#利率债#

如何看待四季度国债刊行谋略?

债市在等的不是某个点位,而是波动

贸易银行配债增量创年内新高

2.04%,债市多空再探讨

政府债供给或难扰动利率下行

#城投债#

城投新增定融络续放量势头

批文结构分化,AA城投由降转增

城投净融出变嫌高,年内累计接近冰点

城投回售是否又成风险?

8月那些城投商票逾期?

#金融债#

好意思国战术会议分析手册

消金公司债怎么投?

一图看清108家银行债券主力合手仓机构

青海36家银行挖掘指南

西藏3家银行挖掘指南

#可转债#

转债信用风险订价:风起于青萍之末

大鼓动转债减合手节律放缓

转债阛阓流动性合手续建筑

温雅临期廉价转债投资契机

转债退出新变化:非转股花样占比飞腾?

#机构行动#

鸿沟节前,固收卖方不雅点出现分化

一文对皆节前债市本事面“颗粒度”

左近2%,债市卖方与买方心理依然积极

季末资金面会有多大扰动?

固收卖方心理进一步乐不雅

#债市策略#

水穷云起,柳暗花明——2024年可转债中期策略

好意思日欧低利率下,央行调控念念路与金融机构投资策略

ABS中期策略:供给消弱&机构增配,ABS投资价值探析

信仰已被充值,趋势还在久了——2024年城投债中期策略

金融主体布局,行业/要求博弈——2024金融债中期投资策略

(转自:债市颜论)体育游戏app平台

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP